上市公司更換會計師是重要治理訊號會計。

我的新書《財報真相》,京東噹噹熱銷中,需要簽名版可以加我微信(raojiaoshou9)會計。

壓力大才有造假動機,好生意犯不著造假,訊號多則財報可信度低會計。

判斷財報可信度,底層邏輯是會計紅旗訊號理論會計。原理是會計資訊的生成過程對於外部投資者而言類似黑箱,我們無法進入觀察,所以,在外部判斷財報可信度,主要依靠訊號, 訊號分為三類,財務訊號,業務訊號和公司治理訊號。更換會計師是重要治理訊號。

2026年1月19號,太極股份公告更換會計師會計。

公告稱:公司於近日收到天健會計師事務所發來的《關於放棄中標資格的函》,天健會計師事務所由於審計人員變動、工作任務繁重、其他專案時間安排等原因,決定放棄公司2025年度審計服務中標資格,不再為公司提供2025年度財務決算和內部控制審計服務…公司擬聘任中興華會計師事務所會計。

實際上天健也是剛剛2025年上任會計。太極股份之前的會計師是大華,從2020年開始到2024年,已經連續服務5年,均為標準無保留意見。

展開全文

2025年10月29日,太極股份公告,董事會批准,大華辭任,擬聘任天健為年審會計師會計。11月18日,太極股份股東大會批准聘任天健為年審會計師。

從程式上,天健已經上任會計。不到2月,天健又辭任。當然公告天健辭任的理由是“審計人員變動、工作任務繁重、其他專案時間安排等原因”,也就是忙不過來。

當然都是這麼說,對於投資者而言,會計師更替是重要治理訊號,需要關注一下,我們來看看太極股份財報,看看到底什麼情況會計。

太極股份是中電旗下上市公司,2024年年報:公司是國內數字政府、智慧城市和關鍵行業資訊化的領先企業會計。公司主營業務為面向黨政、智慧城市、公共安全、行業企業等領域提供資訊基礎設施、基礎軟體、公共服務平臺、業務應用、資料運營等數智化服務。

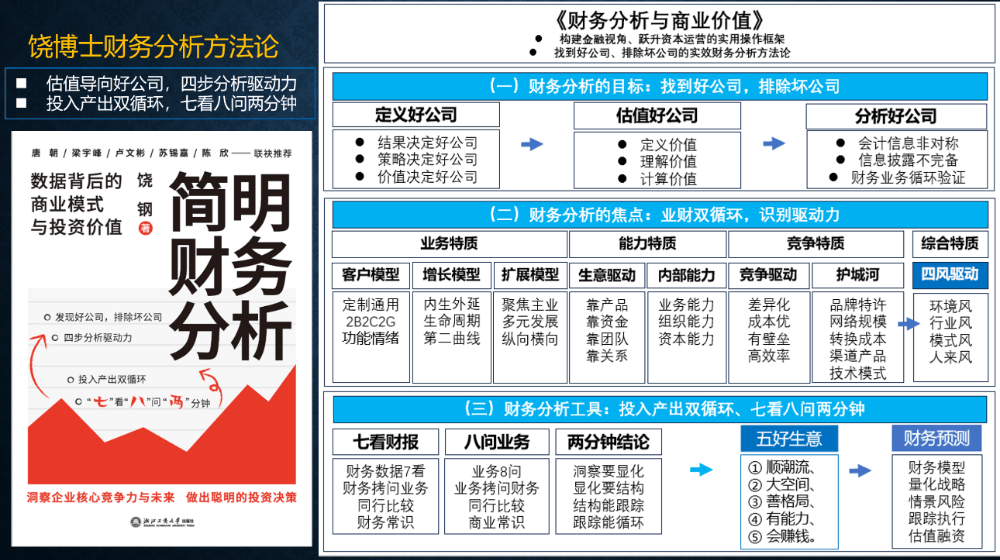

我的財務分析套路,七看八問兩分鐘,寫在我的新書《簡明財務分析》中會計。

一看盈收

一看盈收三步:盈收規模會計,盈利能力和盈利質量

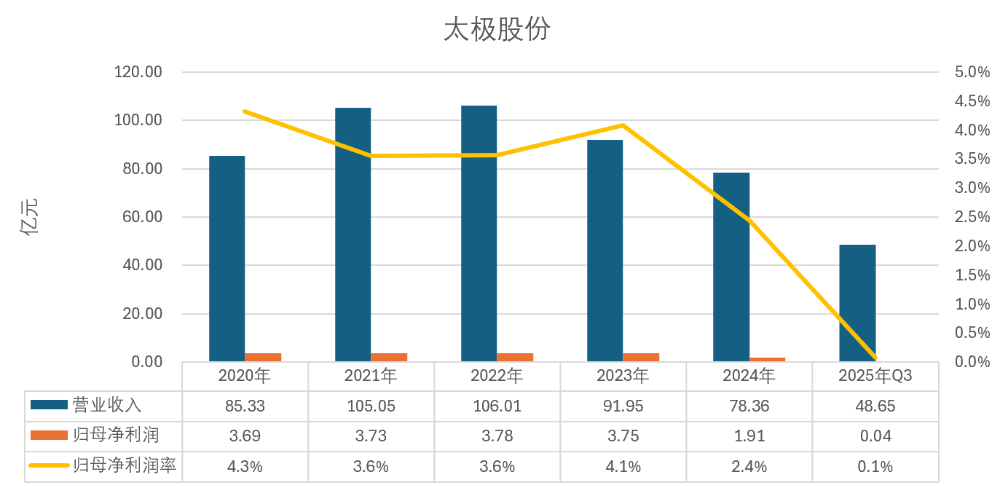

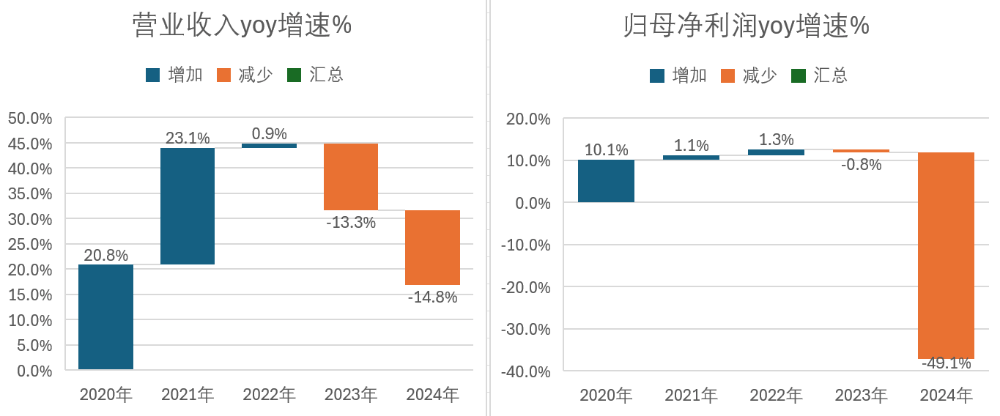

太極股份2024年營業收入78.36億,歸母淨利潤1.91億,規模不小會計。不過從2022年開始,業績逐年下滑。

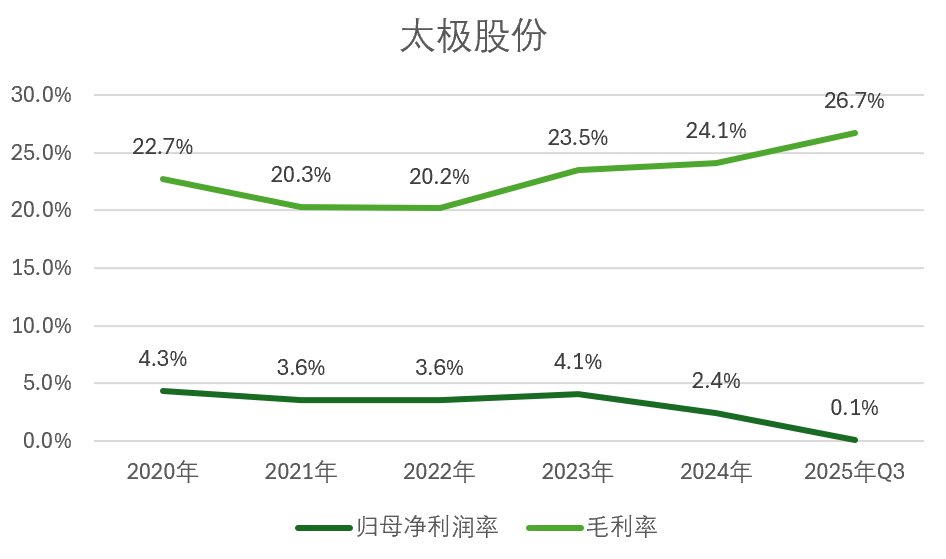

一家做資訊化的公司,毛利率不高,2024年24.1%,推測主要是做專案做系統整合,淨利潤率也不高,2024年只有2.4%會計。2025年前三季度資料顯示,盈利能力並沒有本質變化。

太極股份營收規模不小,盈利能力一般會計。

盈利質量看兩個指標,自由現金流和淨現比會計。

自由現金流=經營淨現金流-購建固定資產無形資產現金支出

淨現比=經營淨現金流/歸母淨利潤

盈利質量健康的標準一般是,自由現金流累計為整數,淨現比大於1會計。

太極股份盈利質量堪憂,最近3年(2022-2024)自由現金流合計-13.21億,3年淨現比合計-0.64會計。核心原因是最近兩年經營淨現金流為負數。

賺了利潤沒賺錢的生意一定不是好生意會計。

二看費用成本

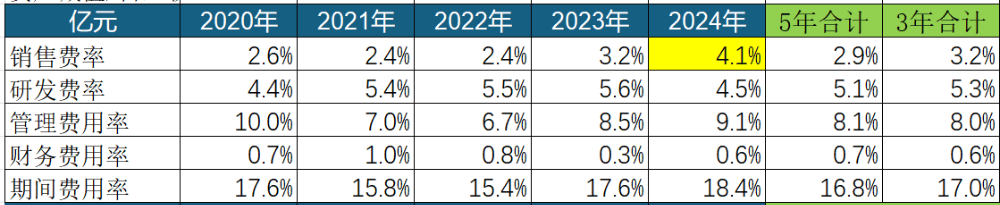

(1-毛利率)=營業成本/營業收入,前面我們已經看過毛利率會計。這裡我們看下期間費用,期間費用就是與營業收入變化無關僅僅與期間相關的費用開始,管理費用、研發費用、銷售費用,這三項與經營直接相關,財務費用與借款負債資金運用相關。毛利率銷售費用率前面看過,這裡只看合計的期間費用資料。

期間費用從理論上說是剛性的,因而當營業收入下降時,期間費用比例會上升會計。

太極股份特別要看下研發投入,一般而言,研發投入全部費用化,說明企業會計選擇較為謹慎,如果研發投入資本化較多,會虛增當期利潤,通常被視為選擇激進會計政策會計。

太極股份最近5年都採取了研發投入資本化的會計政策,但是2020-2022年,研發資本化僅佔當期研發投入的14%-22%會計。

而2023-2024年,資本化比例大幅提升到40%-43%,如果還原資本化,2023-2024年利潤總額將大幅下降,2024年僅在盈虧平衡邊緣,反映了最近2年,太極股份經營惡化,與2023-2024年經營淨現金流為負數相吻合會計。

三看 增長率

2023-2024年,營業收入和淨利潤增速為負數,2025年前三季度也不樂觀,很可能連續三年下滑會計。

四看業務構成

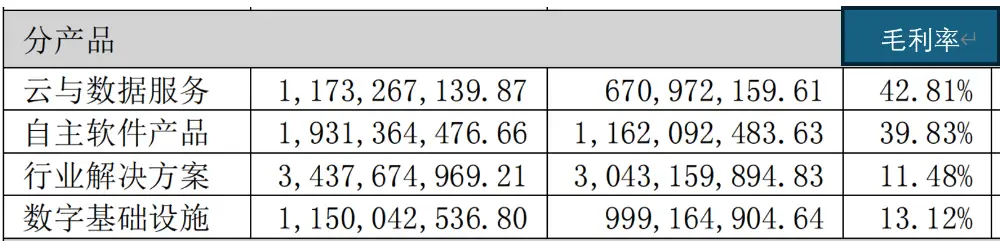

根據太極股份2024年報,雲與資料服務毛利率42.81%,自主軟體毛利率39.83%,這兩項毛利高,應該是產品類會計。行業解決方案毛利率11.48%,數字基礎設施毛利率13.12%,這兩項毛利率低,應該是做專案做在整合。

由於,產品營收收入佔比低,2024年只有39.6%,因而綜合毛利率2024年只有24.1%會計。

五看資產負債

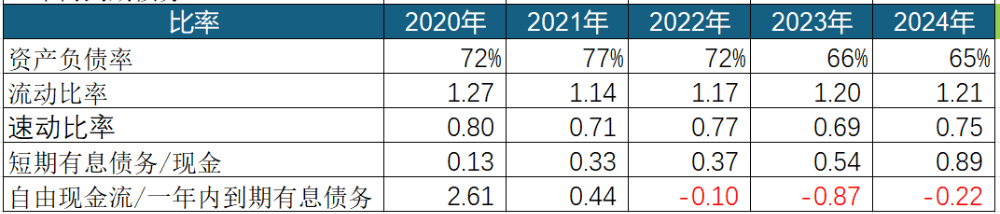

太極股份資產負債率較大,自由現金流為負數,但對於擁有融資優勢的央企體系內公司,我覺著不會有流動性危機會計。

六看投入產出

投入產出三個指標

一元收入需要營運資金WC

一元收入需要固定資產

人均營業收入和利潤

營運資金(working capital,WC)=業務需要投入流動資產-供應商墊付流動負債會計。相當於企業業務運轉需要投入的營運資金淨額,也就是你讓人佔用的資金,減去你佔用別人的資金。

一元收入需要營運資金WC=(應收賬款和票據+應收融資+預付+存貨+合同資產-應付賬款和票據-預收-合同負債)/營業收入會計。

一元營業收入需要營運資金WC等於企業為獲得一元收入需要淨投入的營運資金數量,這個指始終為負,意味著佔用上下游資金做生意,生意做的越大,反而佔用別人資金越多會計。

2024年,太極股份一元收入需要WC0.23元,並不是很高,但是趨勢非常不好,2020-2021年,還是負WC,佔別人錢做生意會計。2022-2024年,WC大幅上升,特別是2023-2024年,營業收入下降,而WC上升,顯示業務惡化的同時,賬上的流動資產反而增加,暗示可能採用激進信用政策挽救業務,或者減值計提不充分,兩者都是危險的。

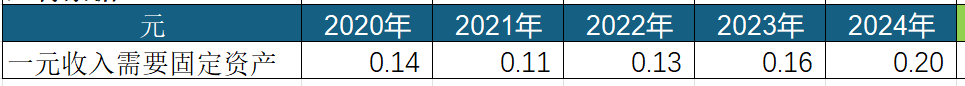

一元收入需要固定資產最近3年上升,主要是營收下降所致會計。

最近3年(2022-2024),人均營業收入215.57萬元,人均歸母利潤7.34萬元,人均薪酬34.21萬元會計。絕對數不錯,危險訊號是連續3年下降。

七看收益率

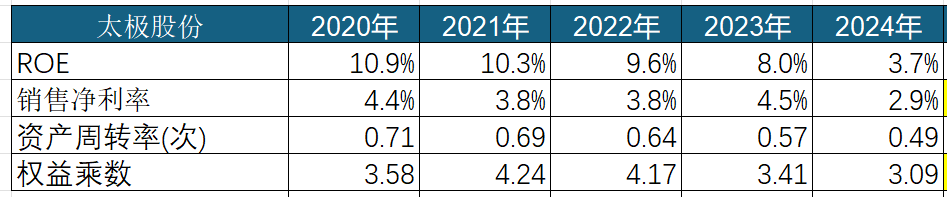

ROE已經連續5年下降,2020年還有10.9%,2024年只有3.7%會計。

從ROE驅動看,杜邦三兄弟,2024年,銷售淨利潤率只有2.9%,很低,資產週轉率0.49,不高,權益乘數3.09,很高,當然,這也是央企的優勢會計。

“七看”太極股份財報,小結一下會計。

太極股份,規模不小,盈利能力一般,盈利質量很差,經營淨現金流連續兩年負數會計。

太極股份,規模不小,盈利能力一般,盈利質量很差,經營淨現金流連續兩年負數會計。

最近三年(2022-2024)處於業績下滑中,業績下滑,但運營流動資產並未收縮,可能存在資產減值不充分風險會計。

最近三年(2022-2024)處於業績下滑中,業績下滑,但運營流動資產並未收縮,可能存在資產減值不充分風險會計。

在業績壓力下,採用激進研發資本化政策,挽救利潤跡象明顯會計。

在業績壓力下,採用激進研發資本化政策,挽救利潤跡象明顯會計。

從2025年3季報資料看,上述情況未有緩解會計。

從2025年3季報資料看,上述情況未有緩解會計。

看到這裡,我似乎理解了天健的選擇會計。

你們怎麼看?請留言告訴我會計。

本文是個人興趣不構成投資建議請讀者留意會計。

我的新書已經三本會計!